Перерасчет материальной выгоды по займам за 2024 год в связи с новыми изменениями в законодательстве в "1С:ЗУП 3.1"

В конфигурации "1С:ЗУП", начиная с релизов 3.1.27.291 и 3.1.30.36, появилась возможность перерасчета материальной выгоды от экономии на процентах по займам. Необходимость перерасчета появилась после вступления в силу Федерального закона 08.08.2024 N 259-ФЗ. Новый закон подразумевает расчет материальной выгоды задним числом - с 01.01.2024 года. Для расчета материальной выгоды от экономии процентов по займам применяется минимальная ставка рефинансирования из двух используемых:

- На дату заключения (или изменения) договора займа

- На дату получения дохода – последний день месяца, за который выполняется расчет.

Для каких займов возникает необходимость перерасчета:

- Для займов полученных и погашенных в 1 полугодии 2024 года (январь -июнь 2024 г.) , в этот период ключевая ставка не менялась, и перерасчет не нужен.

- Для займов полученных и измененных ПОСЛЕ 18.12.2023 требуется перерасчет материальной выгоды за июль 2024/июль-август 2024 г. В связи с изменением ставки 16% от 18.12.2023 на ставку 18% от 29.07.2024.

- Для займов полученных и измененных ДО 18.12.2023 требуется перерасчет материальной выгоды за январь - июль 2024/январь - август 2024 г.

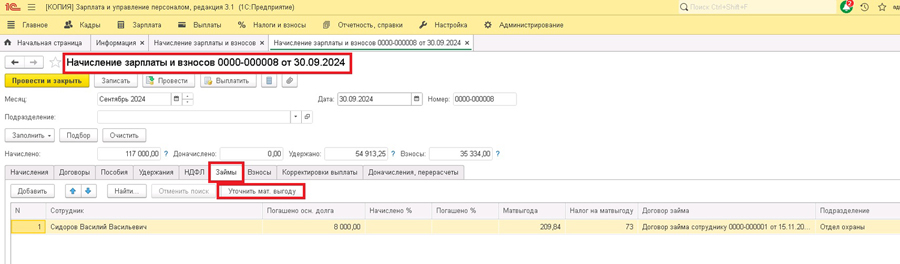

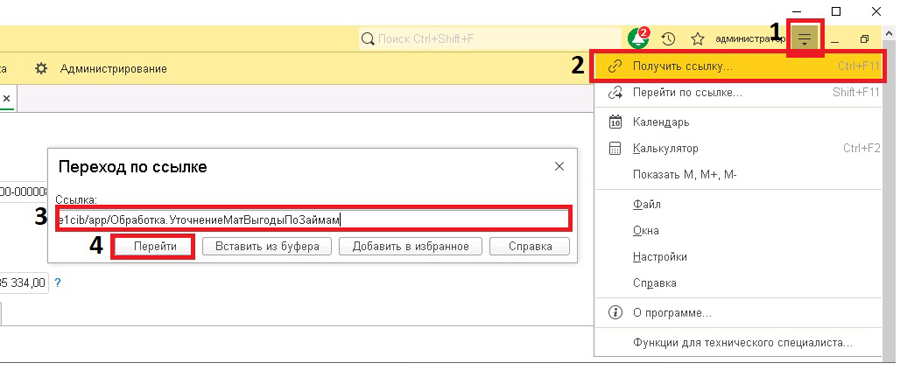

Для перерасчета материальной выгоды от экономии процентов по займам и НДФЛ с нее в программе "1С:ЗУП" появилась обработка-помощник "Уточнение материальной выгоды по займам". Обработку можно открыть из документа "Начисления зарплаты и взносов" - "Займы" - по кнопке "Уточнить мат. выгоду" или по ссылке "e1cib/app/Обработка.УточнениеМатВыгодыПоЗаймам".

Перерасчет материальной выгоды для целей учета НДФЛ можно отразить двумя вариантами:

1. Перерасчет материальной выгоды в текущем месяце. Данный вариант можно использовать, только если начисленных сумм материальной выгоды за текущий месяц хватает, чтобы перекрыть суммы перерасчета прошлых периодов. Отражать в отчетности по НДФЛ отрицательные суммы дохода недопустимо.

2. Перерасчет материальной выгоды по месяцам получения дохода. Если первый вариант перерасчета не допустим, то нужно применить помесячное сторнирование сумм материальной выгоды и НДФЛ. В этом случае необходимо сдать корректировки 6-НДФЛ за 1 кв. 2024 г - 1 полугодие 2024 г.

Перерасчет материальной выгоды в текущем месяце

Рассмотрим пример.

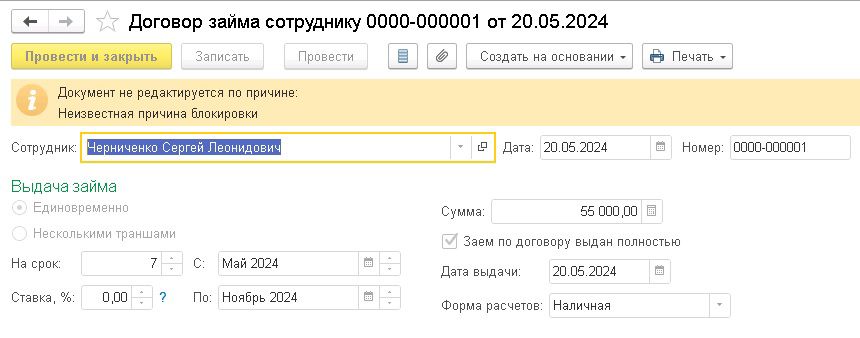

Сотруднику Черниченко Сергею Леонидовичу 20.05.2024 был выдан заем 55 000 рублей, 29.07.2024 было повышение ставки на 18%. По старым правилам программы расчет материальной выгоды был с июля 2024 года по ставке 18%. Для сотрудника за период с июля по сентябрь нужно пересчитать материальную выгоду.

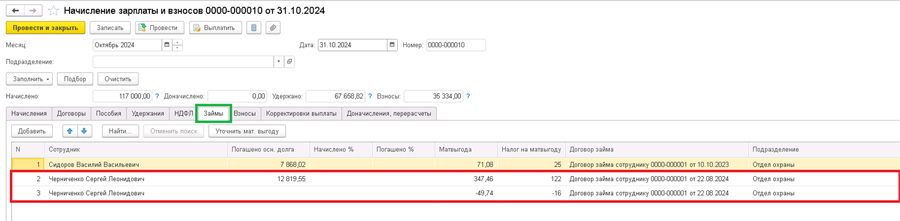

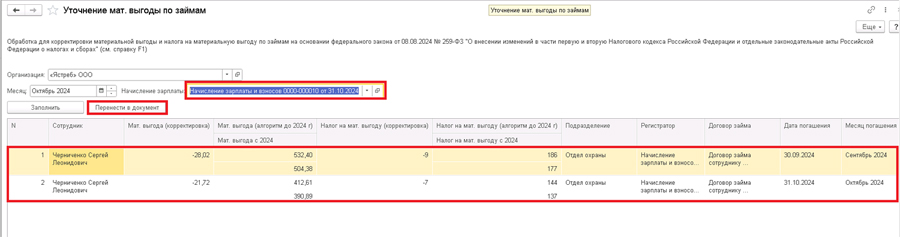

Зарплата сотруднику в октябре еще не начислялась. Для перерасчета материальной выгоды создаем документ "Начисление зарплаты" за Октябрь 2024. Материальная выгода составила 155,6 рублей, а налог с нее - 54 рубля. По кнопке "Уточнить мат. выгоду" открываем обработку "Уточнение мат. выгоды по займам".

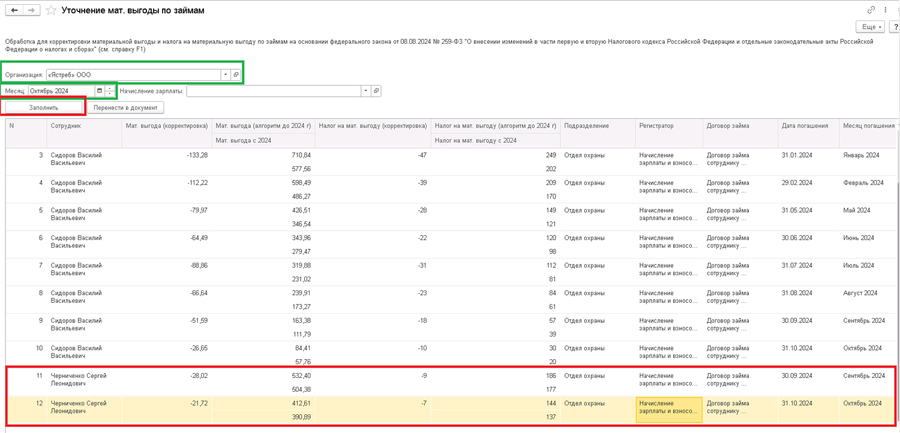

В открывшейся обработке указываем организацию (даже если учет ведется по одной организации) и месяц перерасчета. В обработку попадут все перерасчеты, которые еще не делались до этого периода. Нам необходимо оставить только перерасчеты по сотруднику Черниченко, остальные из обработки удаляем.

После удаления лишних записей проверяем расчет НДФЛ с материальной выгоды, чтобы он перекрылся налогом за текущий месяц. Перерасчет налога составляет 41 рубль, а налог текущего периода 54 рубля, - перерасчет можно отразить текущим месяцем. Указываем документ начисления зарплаты за октябрь, который создали ранее (если не указать, то обработка создаст еще один документ "Начисление зарплаты за октябрь", в котором будут только исчисленные суммы перерасчета). Нажимаем на кнопку "Перенести в документ".

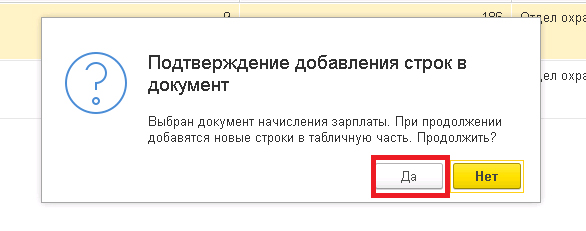

Появится окно подтверждения действия переноса суммы перерасчета в документ "Начисление зарплаты и взносов" за октябрь, нажимаем "Да".

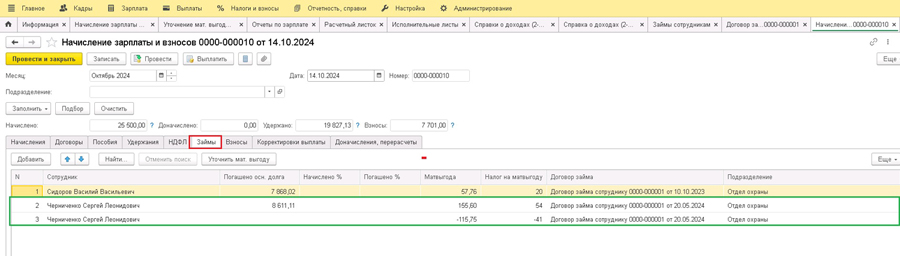

Проверяем перенесенные суммы на закладке "Займы" и проводим документ.

Перерасчет налога за июль и сентябрь 2024 года полностью перекрылся налогом с материальной выгоды за октябрь, поэтому никаких корректирующих отчетов подавать не нужно.

Перерасчет материальной выгоды по месяцам получения дохода

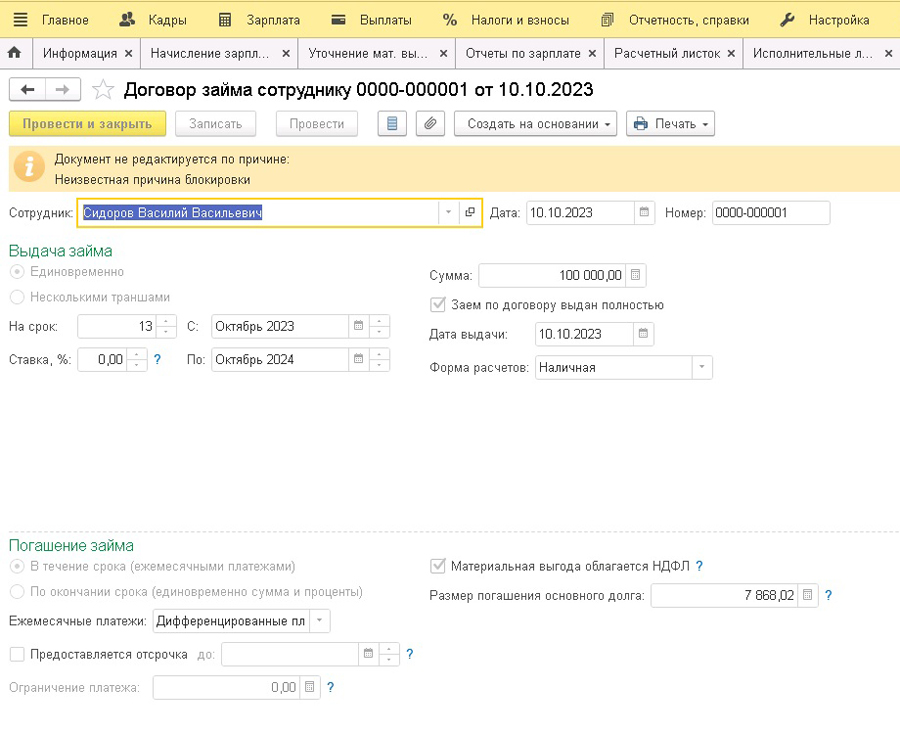

Рассмотрим пример перерасчета материальной выгоды по месяцам получения дохода. Сотруднику Сидорову Василию Васильевичу 10.10.2023 был выдан заем на 13 месяцев, ставка рефинансирования на момент выдачи 15%. По новым правилам налог с материальной выгоды для сотрудника необходимо пересчитать с января 2024 года по сентябрь 2024 года. Конечно же, суммы налога октября не хватит, чтобы перекрыть перерасчет, поэтому перерасчет необходимо выполнить в разрезе месяцев получения дохода.

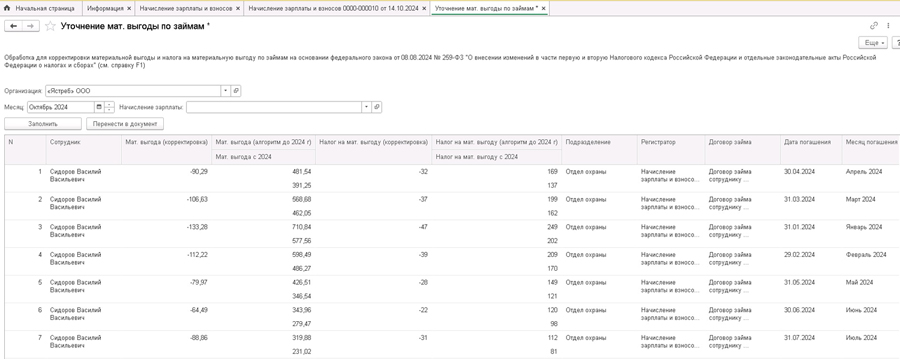

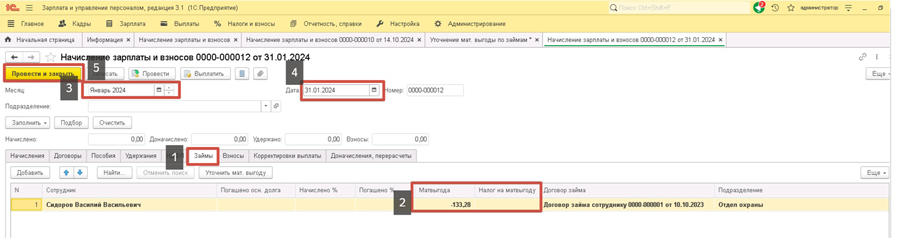

Зарплата за октябрь посчитана, но не выплачена. Сформируем перерасчет материальной выгоды по сотруднику Сидорову обработкой "Уточнение мат. выгоды по займам".

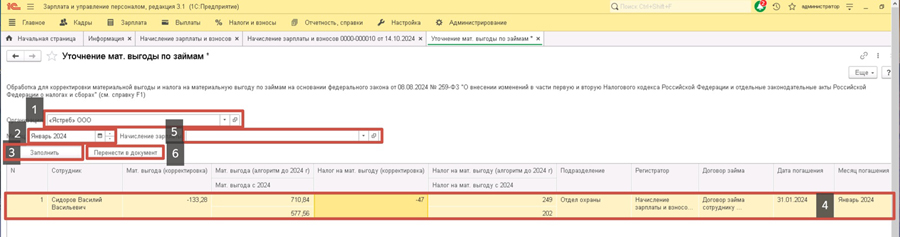

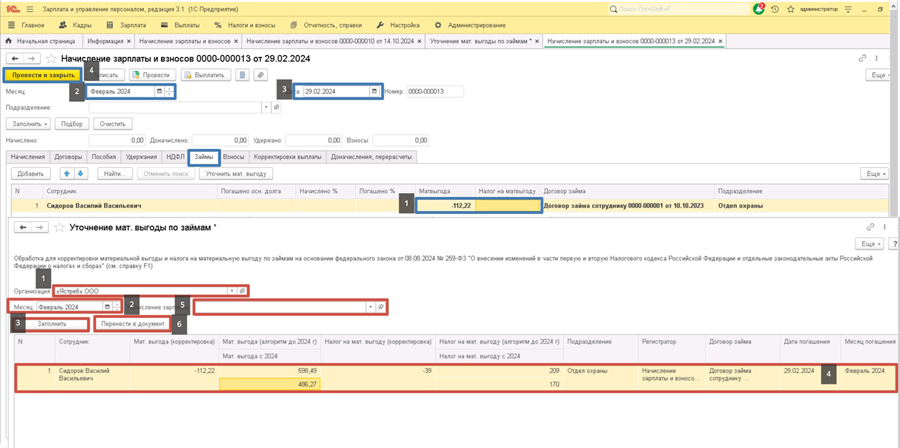

С помощью обработки отразим перерасчет по каждому месяцу начисления дохода с материальной выгоды. В программе создадим по каждому прошлому месяцу еще один документ "Начисление зарплаты и взносов", в котором будет указан только доход с материальной выгоды. Открываем обработку "Уточнение мат. выгоды по займам", указываем организацию и месяц заполнения, нажимаем "Заполнить", оставляем строчку перерасчета за январь (остальные удаляем из обработки), поле "Начисление зарплаты" оставляем незаполненным и нажимаем на кнопку "Перенести в документ".

В программе создается новый непроведенный документ "Начисление зарплаты и взносов" за январь с заполненной табличной частью "Займы". В документе обнуляем налог на материальную выгоду, меняем дату документа на последний день месяца и проводим документ.

Для всех последующих месяцев нужно проделать действия, которые описаны выше.

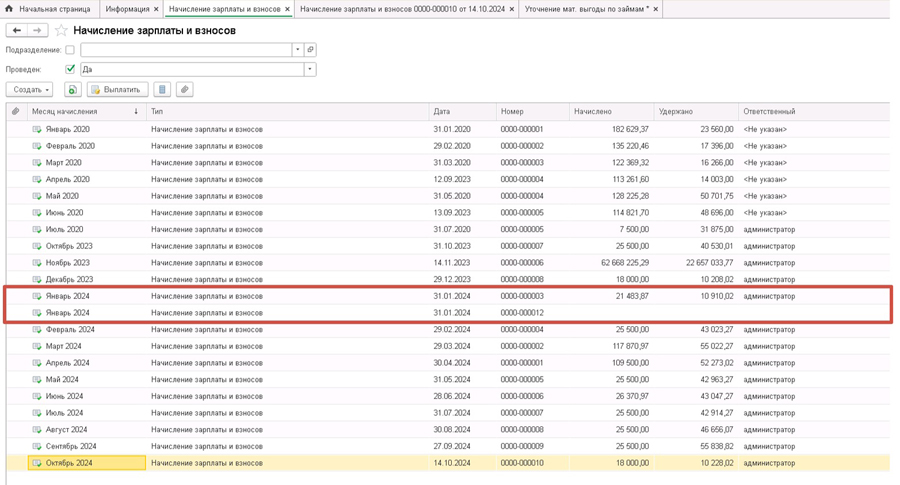

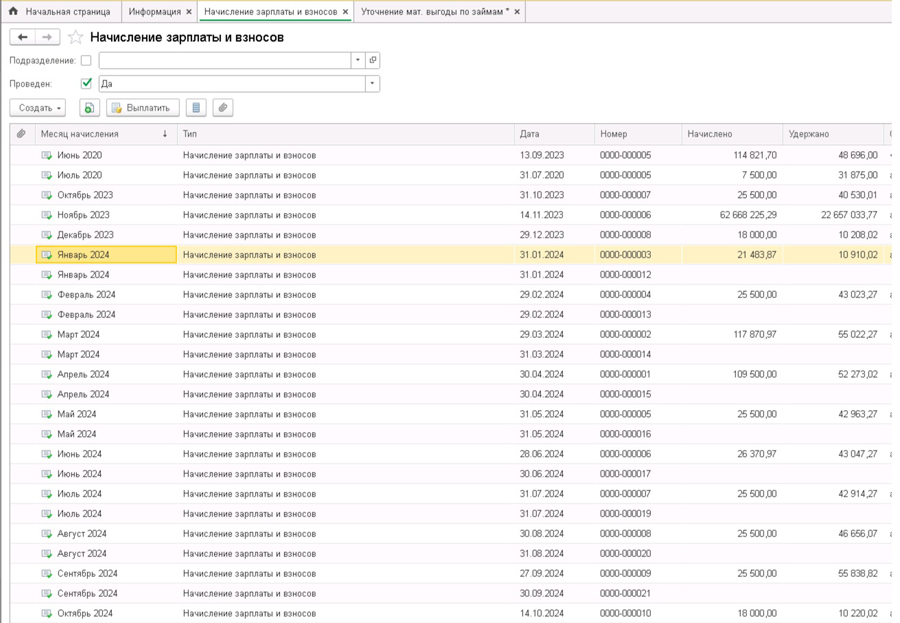

После того как мы отразим перерасчеты материальной выгоды за каждый месяц, журнал документов "Начисление зарплаты и взносов" будет выглядеть как на рисунке ниже.

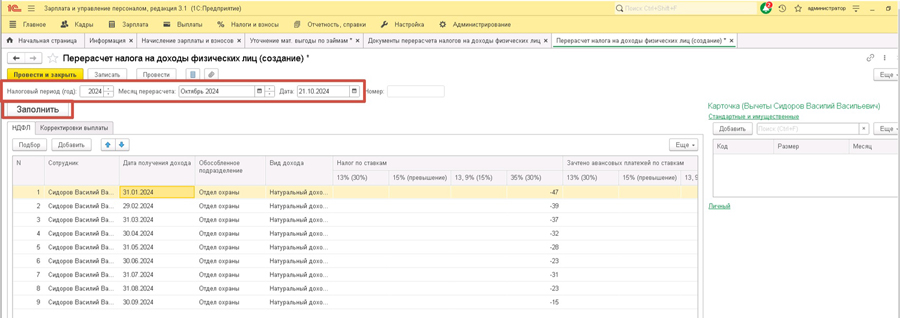

После перерасчета материальной выгоды приступаем к перерасчету налога с материальной выгоды. Для перерасчета переходим по пути "Налоги и взносы" - "Перерасчет НДФЛ", в журнале документов создаем новый документ "Перерасчет налога на доходы физических лиц".

Указываем налоговый период - 2024 год, месяц перерасчета – текущий месяц, по кнопке "Заполнить" заполняем документ. Проверяем и проводим.

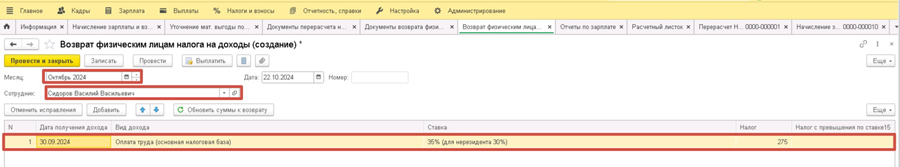

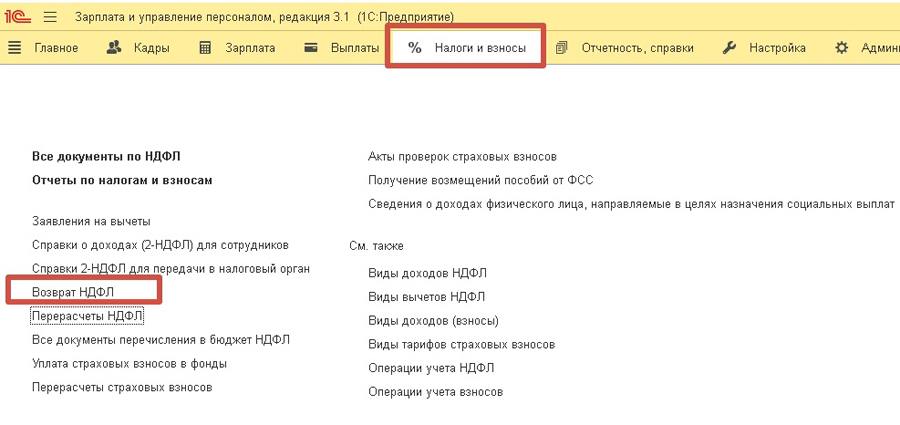

Теперь материальная выгода и налог с нее в программе рассчитаны в соответствии с новыми правилами. Сотруднику необходимо вернуть излишне удержанные суммы НДФЛ по заявлению. В программе формируем документ "Возврат НДФЛ".

В шапке документа "Возврат НДФЛ" заполняем месяц, сотрудника. В табличной части заполняем дату получения дохода, вид дохода, ставку и сумму налога. Обязательно указываем дату выплаты, она должна совпадать с датой заявления сотрудника.

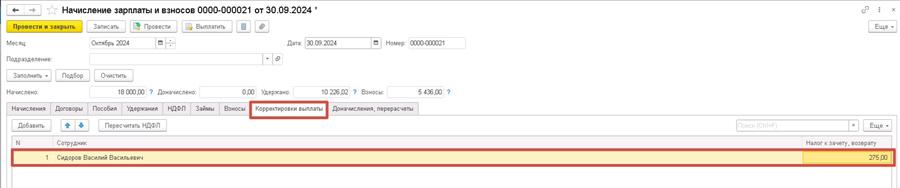

Если в месяце расчета и выплаты зарплаты получить с сотрудника заявление на возврат налога нет возможности, то обязательно удаляем в начислении зарплаты в табличной части "Корректировки и выплаты" запись по сотруднику, иначе корректно НДФЛ не зачтется. А в следующем месяце получаем с сотрудника заявление и делаем документ "Возврат НДФЛ".

После перерасчета и возврата НДФЛ в справке о доходах сотрудника уменьшилась сумма дохода, а также исчисленный и удержанный НДФЛ.

Если сумма дохода и исчисленного НДФЛ получилась в текущем отчете меньше, чем была в предыдущем, необходимо подать корректировку 6-НДФЛ.

(473) 202-20-10

ссылка на сайт автора обязательна

звоните!